- 새해 맞아 가계·기업 대출태도 완화 전망...중소기업 신용위험은 `경고등`

- 비은행권 대출태도 강화 기조 유지 속 `풍선효과`로 주담대 수요 증가

한국은행이 19일 발표한 `금융기관 대출행태서베이 결과`에 따르면, 2026년 1분기 국내은행의 대출태도는 전분기 대비 다소 완화될 것으로 전망되는 반면, 비은행금융기관은 강화 기조를 유지할 것으로 나타났다.

한국은행

한국은행

국내은행은 새해를 맞아 대출 취급을 재개하며 가계와 기업 모두에서 대출 문턱을 낮출 것으로 보이지만, 대내외 불확실성에 따른 중소기업의 높은 신용위험이 변수로 작용할 전망이다. 이번 조사는 지난달 25일부터 이달 16일까지 총 203개 금융기관을 대상으로 진행됐다.

올해 1분기 국내은행의 대출태도지수는 전분기(3)보다 상승한 6을 기록하며 완화적인 태도를 보일 것으로 조사됐다. 세부적으로 살펴보면 기업대출의 경우 대기업에 대해 완화적 태도를 유지하는 가운데, 중소기업에 대해서도 지수가 전분기 -3에서 11로 큰 폭으로 상승하며 대출 태도가 완화될 것으로 전망됐다.

가계대출 역시 해가 바뀌면서 은행들이 대출 취급을 재개함에 따라 주택관련대출을 중심으로 전분기(-44) 대비 지수가 6으로 돌아서며 다소 숨통이 트일 것으로 보인다. 지난해 하반기 금융당국의 가계부채 관리 강화로 인해 급격히 얼어붙었던 대출 심사가 연초 효과로 인해 일시적으로 풀리는 모양새다.

반면 상호저축은행, 상호금융조합 등 비은행금융기관의 대출태도는 여전히 강화 기조를 이어갈 전망이다. 1분기 업권별 대출태도지수는 상호저축은행 -8, 상호금융조합 -24, 생명보험회사 -3 등으로 모두 마이너스를 기록했다. 다만, 강화 정도는 전분기에 비해 다소 완화되는 추세를 보였다.

비은행권은 대내외 경제 여건의 불확실성이 상존하는 가운데 가계부채 관리 기조가 지속되고 있어 보수적인 여신 관리가 불가피하다는 입장이다.

금융기관들이 우려하는 `신용위험`은 여전히 높은 수준을 유지하고 있는 것으로 나타났다. 특히 국내은행의 중소기업 신용위험지수는 31을 기록해 대기업(14)이나 가계(14)보다 월등히 높게 나타났다.

한국은행은 대내외 경영여건의 불확실성이 지속되면서 중소기업을 중심으로 신용위험에 대한 경계감이 지속될 것으로 내다봤다. 실제로 모든 업권의 비은행금융기관에서도 차주의 채무상환능력 저하 우려 등으로 인해 신용위험에 대한 경계감이 지속될 것으로 조사됐다.

대출수요는 가계와 기업 모든 부문에서 증가할 것으로 예상된다. 기업은 연초 시설자금과 운전자금 확보 수요 등으로 인해 중소기업을 중심으로 대출 수요가 늘어날 전망이다. 가계 역시 주택구입 및 전세자금 수요가 이어지며 주택관련대출 수요 지수가 전분기 0에서 11로 상승했다.

특히 비은행금융기관의 경우, 은행권의 주택담보대출 규제 강화에 따른 풍선효과로 주택자금 수요가 몰리며 대출수요가 대부분의 업권에서 증가할 것으로 관측됐다.

한국은행 관계자는 "국내은행의 대출태도가 완화될 것으로 보이지만, 중소기업의 신용위험이 여전히 높게 평가되고 있어 실제 대출 실행으로 이어질지는 지켜봐야 한다"며 "비은행권으로의 대출 수요 이동 등 시장 상황을 면밀히 모니터링할 필요가 있다"고 설명했다.

‘세계를 이끌 녹색의 새 물결’ 건대 정시 합격자 1374명 발표

건국대학교는 2월 2일 2026학년도 신입생 정시모집 정원 내 KU일반학생 전형 및 정원 외 농어촌학생 전형, 기초생활및차상위 전형 등 최초 합격자 1374명을 발표했다. 전형별로 정원 내에서는 KU일반학생 전형 ‘가’군이 423명 모집에 2538명 지원해 6대1의 경쟁률을 기록했다. ‘나’군은 578명 모집에 4098명이 지원해 7.09대1이며, ‘다’군은 230명 모집에 2339명이 지원해 10.17대1로 KU일반학생 전형 중 경쟁률이 가장 높았다. 정원 외 농어촌학생 전형은 ‘가’군이 27명 모집에 192명 지원으로 7.11대

‘세계를 이끌 녹색의 새 물결’ 건대 정시 합격자 1374명 발표

건국대학교는 2월 2일 2026학년도 신입생 정시모집 정원 내 KU일반학생 전형 및 정원 외 농어촌학생 전형, 기초생활및차상위 전형 등 최초 합격자 1374명을 발표했다. 전형별로 정원 내에서는 KU일반학생 전형 ‘가’군이 423명 모집에 2538명 지원해 6대1의 경쟁률을 기록했다. ‘나’군은 578명 모집에 4098명이 지원해 7.09대1이며, ‘다’군은 230명 모집에 2339명이 지원해 10.17대1로 KU일반학생 전형 중 경쟁률이 가장 높았다. 정원 외 농어촌학생 전형은 ‘가’군이 27명 모집에 192명 지원으로 7.11대

GS샵, 1등 브랜드 ‘코어 어센틱’ 잡화까지 확장… 토탈 패션 브랜드로 키운다

GS리테일이 운영하는 홈쇼핑 채널 GS샵이 자체 패션 브랜드 ‘코어 어센틱(CHOR AUTHENTIC)’ 카테고리를 의류에서 슈즈, 가방 등 잡화까지 확장하며 토탈 패션 브랜드 육성에 나선다. 2024년 GS샵이 론칭한 코어 어센틱은 ‘절제된 것이 가장 아름답다’는 철학하에 미니멀리즘을 추구하는 고객 니즈에 맞춰 심플한 라인과 고급스러운 소재를 강조한 자체 패션 브랜드다. ‘코어로 완성되는 올코디네이션 룩킹’ 콘셉트로 차별화에 성공한 결과, 코어 어센틱은 2025년 전년 대비 175%의 성장률을 기록하며 누적 주문액 950억원을 달

GS샵, 1등 브랜드 ‘코어 어센틱’ 잡화까지 확장… 토탈 패션 브랜드로 키운다

GS리테일이 운영하는 홈쇼핑 채널 GS샵이 자체 패션 브랜드 ‘코어 어센틱(CHOR AUTHENTIC)’ 카테고리를 의류에서 슈즈, 가방 등 잡화까지 확장하며 토탈 패션 브랜드 육성에 나선다. 2024년 GS샵이 론칭한 코어 어센틱은 ‘절제된 것이 가장 아름답다’는 철학하에 미니멀리즘을 추구하는 고객 니즈에 맞춰 심플한 라인과 고급스러운 소재를 강조한 자체 패션 브랜드다. ‘코어로 완성되는 올코디네이션 룩킹’ 콘셉트로 차별화에 성공한 결과, 코어 어센틱은 2025년 전년 대비 175%의 성장률을 기록하며 누적 주문액 950억원을 달

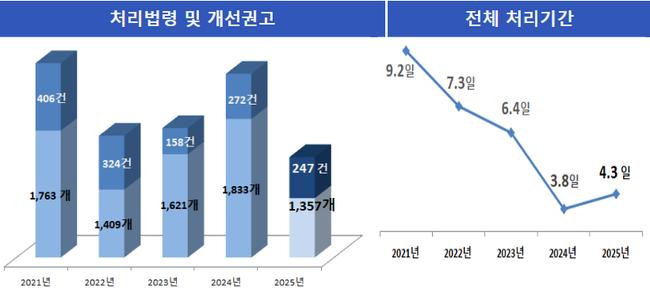

예측 어려운 법령이 부패 부른다…권익위, 입안 단계부터 차단

예측 어려운 법령이 부패 부른다…권익위, 입안 단계부터 차단

더존비즈온, 연매출 4,463억·영업익 1,277억…사상 최대

더존비즈온, 연매출 4,463억·영업익 1,277억…사상 최대

티젠소프트, 중앙노동위원회 대량메일발송솔루션 구축

티젠소프트, 중앙노동위원회 대량메일발송솔루션 구축

한국백혈병어린이재단, 소아암 환자 가족에 마스크 21만장 긴급 지원

한국백혈병어린이재단, 소아암 환자 가족에 마스크 21만장 긴급 지원

목록

목록